L’Assurance vie selon Lucya

L’Assurance vie comme vous ne l’avez jamais vue !

Des frais parmi les plus bas du marché et des supports diversifiés et de qualité.

0% de frais d’entrée,

de versement(1), et d’arbitrage

Frais de gestion parmi les plus

bas du marché

Une performance potentielle

optimisée

Exclusivité

Des contrats exclusifs avec les plus grands assureurs du marché.

Expertise

Notre empreinte pour vos actifs avec la gestion déléguée, conseillée par Lucya.

Accompagnement

Un accompagnement personnalisé, par des conseillers qualifiés.

Diversification

Une offre financière riche couvrant l’ensemble des classes d’actifs et des principales zones géographiques.

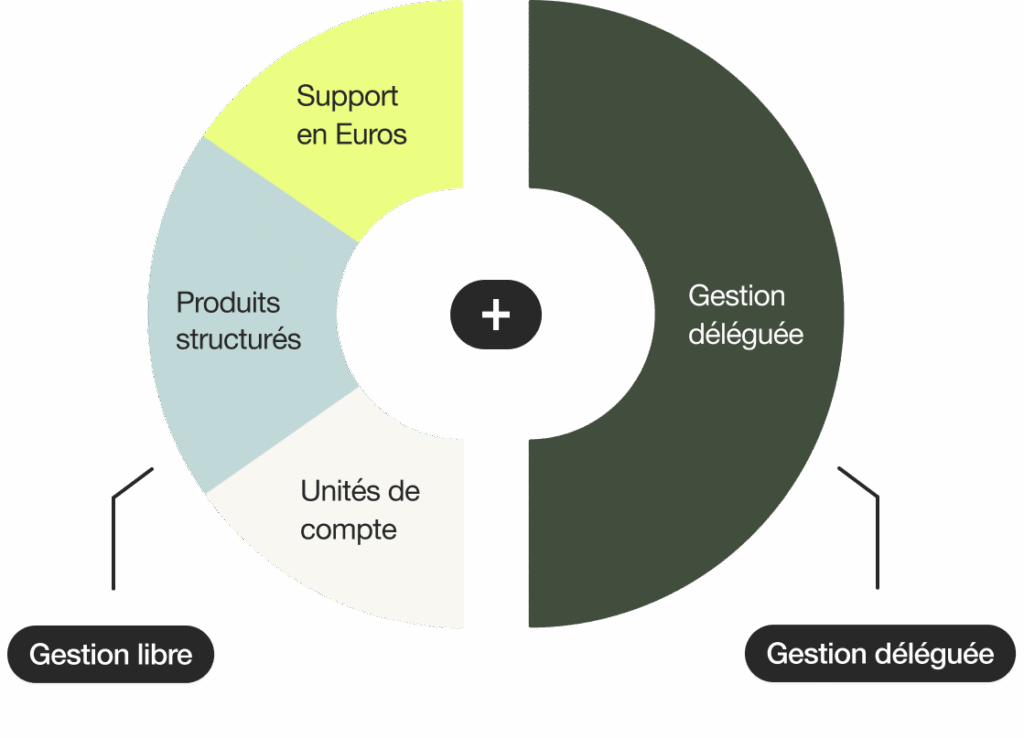

Des modes de gestion qui

s’adaptent à vos ambitions

Déléguez

Vous manquez de temps ou estimez ne pas détenir les compétences nécessaires

pour bien gérer votre contrat ? Optez pour la Gestion déléguée, conseillée

par Lucya : on s’occupe de tout !

Prenez le contrôle

Vous souhaitez garder la main sur votre contrat et consacrer du temps à

sa bonne gestion. Optez pour la gestion libre.

Ou combinez les deux

Plus besoin de choisir entre la gestion libre et la gestion déléguée.

Bénéficiez des atouts de chaque mode de gestion en fonction de votre profil d’investisseur, de votre horizon de placement et de vos objectifs.

La gestion déléguée,

conseillée par Lucya, c’est :

Une gestion clé en main

Des allocations sur-mesure

Une indépendance totale

Une transparence complète

Notre empreinte pour vos actifs

Ce mode de gestion est investi à 100% en unités de compte. Les supports en unités de compte comportent un risque de perte en capital partielle ou totale, dépendant en particulier des marchés financiers et/ou immobiliers.

Vous décidez vous-même de la répartition de votre épargne entre les

différents supports d’investissement disponibles.

Vous êtes attentif aux marchés pour agir en temps voulu et saisir les

opportunités.

Vous décidez quand et comment réaliser les arbitrages nécessaire à la

bonne gestion de votre contrat.

Votre conseiller reste disponible pour vous accompagner.

Ce mode de gestion est investi à 100% en unités de compte. Les supports en unités de compte comportent un risque de perte en capital partielle ou totale, dépendant en particulier des marchés financiers et/ou immobiliers.

Exemple d’allocation cible

Gain complete control over your availability and schedule

- Define clear time slots for meetings, making sure you’re only booked when you’re free and productive.

- Reserve personal or focused work time to maintain balance and stay in control of your daily schedule.

Gain complete control over your availability and schedule

- Define clear time slots for meetings, making sure you’re only booked when you’re free and productive.

- Reserve personal or focused work time to maintain balance and stay in control of your daily schedule.

Gain complete control over your availability and schedule

- Define clear time slots for meetings, making sure you’re only booked when you’re free and productive.

- Reserve personal or focused work time to maintain balance and stay in control of your daily schedule.

Questions fréquentes

Qu’est-ce qu’une assurance vie ?

Le contrat d’assurance vie est une solution d’épargne souple et accessible.

Vous l’alimentez à votre rythme, comme vous le souhaitez, via des versements libres ou programmés.

Ces versements sont investis et peuvent générer un rendement, selon les supports choisis (fonds en euros, unités de compte…).

💡 Bon à savoir :

Vous pouvez retirer votre épargne à tout moment, en totalité ou en partie.

Votre argent n’est pas bloqué : l’assurance vie permet des rachats partiels ou totaux, selon vos besoins.

L’argent placé sur un contrat d’assurance vie est-il bloqué pendant 8 ans ?

Non. Un contrat d’assurance vie est un placement disponible à tout moment, quelle que soit son ancienneté.

Pour récupérer tout ou partie des fonds, il suffit d’en faire la demande à votre assureur, qui versera les capitaux dans un délai généralement compris entre une et deux semaines.

💡 Une confusion fréquente existe avec la notion de maturité fiscale, qui est effectivement fixée à 8 ans.

Passé ce délai, la fiscalité applicable en cas de retrait devient encore plus avantageuse.

Est-il possible de détenir plusieurs contrats d’assurance vie ?

Oui, tout à fait.

Non seulement vous pouvez adhérer à un nombre illimité de contrats d’assurance vie, mais vous avez même intérêt à en ouvrir plusieurs.

📌 Voici quelques raisons pour lesquelles cela peut être avantageux :

- Diversifier les compagnies d’assurance, pour mutualiser les performances et les risques.

- Optimiser la fiscalité des retraits, en isolant d’un côté un contrat investi en fonds en euros et de l’autre en unités de compte.

- Distinguer les versements effectués avant et après 70 ans, ou encore ceux soumis ou non à la flat tax.

Qui peut souscrire un contrat d’assurance vie ?

En principe, tout le monde peut ouvrir un contrat d’assurance vie :

- les personnes majeures,

- les mineurs, quel que soit leur âge,

- les personnes sous protection juridique (tutelle, curatelle…).

📌 À noter : le contrat d’assurance vie n’est pas toujours accessible aux personnes très âgées. Au-delà de 80 ou 85 ans, certains assureurs peuvent refuser une souscription — ce seuil varie selon les compagnies.

Dans ce cas, un autre placement plus adapté à la situation pourra être recommandé.

Pour plus d’informations sur les modalités d’ouverture, rendez-vous sur notre plateforme Assurancevie.com ou contactez notre service client au 01 44 76 87 60.

(1) Hors investissement sur des supports immobiliers ou de Private Equity pour lesquels ces frais sont précisés dans les dispositions spéciales du support. Pour connaître tous les autres frais du contrat, veuillez consulter la notice du contrat ou son Document d’informations Clés / Document d’Informations présentant les caractéristiques du Contrat. Des frais de transactions de 0,10 % maximum s’appliquent aux montants investis/désinvestis des supports en unités de compte de type ETF et actions.